商品簡介

龐大的金融體系,如何面對數位金融的挑戰?

《Bank3.0-銀行轉型未來式》2017年再刷持續關注Bank3.0後的臺灣數位金融發展現況,

並同步增附「金融科技(FinTech)的崛起與應用」重點內容,不容錯過!

另外亦收錄本書作者布雷特‧金恩 (Brett King)於《台灣銀行家》的專訪內容:「未來最大的銀行,將是能透過手機做最多生意的銀行!」提供《Bank 3.0》出版後最新數位金融趨勢及關鍵性建議。

* 未來的銀行是什麼模樣?

* 銀行如何在數位時代提供「揪感心」的服務?

* 電子金融的持續發展與升級是否意味著實體分行的末日?

* Facebook、Twitter、PayPal、阿里巴巴、甚至7-Eleven 都可能是銀行的大威脅?

藉由剖析最新的科技與潮流發展,描繪下一代銀行客戶的圖像,及未來銀行將面臨的產業環境。更重要的是告訴你:銀行在新世代中存活的致勝策略!

銀行將不只是一個「地方」,而是一種「行為」;客戶需要的不是實體營業據點,而是銀行的功能。

拜科技與網路發展之賜,銀行與客戶互動方式已逐漸產生變化,並對原有通路帶來衝擊,尤其是網路加上移動所帶來的影響。

因應未來,本書作者提醒銀行要多面向地從客戶的角度去思考產品的價值,交付的方法,以及與客戶接觸的情境,進而發展出適合金融環境的新應用。

作者簡介

布雷特‧金恩(BRETT KING),被譽為金融創新教父,著作曾四度登上亞馬遜書店最暢銷排行榜。《Bank 3.0:銀行轉型未來式》及《擴増時代》(Augmented)。繁體中文版亦獲讀者好評。他是知名評論家及舉世聞名的商業趨勢大師,曾於TED演講,並獲邀至《連線》(Wired)雜誌、奇點大學的指數金融會議(Exponential Finance)及《經濟學人》(Economist)會議發表專題演說,分享科技對商業的破壞、人類行為的改變和社會的影響。曾受邀至美國白宮為美國經濟委員會(National Economic Council)剖析銀行的未來發展,並與美國、中國、歐盟及世界銀行等主管機關會面,提供建言。

金恩也是《打破銀行》(Breaking Banks)廣播節目主持人。此節目專門探討科技對銀行及金融服務的影響,在全球72國共吸引100萬名忠實聽眾。他也是知名的新創行動銀行Moven的創辦人。Moven至今募資已逾2,400萬美元,並領先全球推出可下載的行動銀行帳戶,服務觸角深入美國、加拿大及紐西蘭。

譯者簡介:

孫一仕(Steve Sun),從事金融資訊服務相關工作逾25年,現為台新銀行資訊服務處處長。曾擔任台灣花旗銀行亞太區電子銀行研發中心協理,台灣SAP公司總經理,IBM大中華區金融服務事業群支付暨交易系統總經理,台灣IBM企業資訊顧問群副總經理等職。譯有《Bank 3.0-銀行轉型未來式》及《數位銀行:銀行數位轉型策略指南》等書。

施祖琪(Tina Shih),現為專職口筆譯者,翻譯經驗超過十年。

蕭俊傑,現任台灣IBM企業諮詢服務事業群協理暨台灣IBM數位銀行轉型團隊首席顧問,具有二十多年資訊科技顧問諮詢及建置經驗,實際參與台灣地區多項數位金融策略及服務規畫、銀行資訊策略藍圖、全通道(Omni-Channel)整合、網路銀行及全球支付、大陸分行系統的資訊專案。

三位皆合作譯有:《Bank 3.0銀行轉型未來式》、《數位銀行:銀行數位轉型策略指南》、《新數位力》及《擴增時代》等金融研訓院出版品。

名人/編輯推薦

推薦序

以客為尊,啟動銀行大未來

近代銀行業可追溯到文藝復興時期的義大利,距今已近600年,是一個歷史極為悠久的古老行業。這個行業以相同的模式-人們到銀行存款、借款、兌換外幣及購買其他金融商品-營運了五百多年,卻在近20年,隨著通訊科技與網路發展帶動「電子金融」(e-Finance)興起,金融服務突破時空的限制,對銀行經營模式產生戲劇性的影響。

誠如封面開宗明義寫道:“Banking is no longer a place you go, but something you do”,隨著科技發展,在新一代消費者的認知中,銀行已漸由一個場域的概念,轉化為無處不在的服務。時至今日,不論是辦公室、家中或其他地方,只要有網路或通訊到達,皆可成爲銀行的服務範圍,早已是不爭的事實。

但本書並非一本有關電子金融發展或技術的書,事實上,它想藉由剖析最新的科技與潮流發展,描繪下一代銀行客戶的圖像,及未來銀行將面臨的產業環境,更重要的是:指出銀行如何在新世代中存活致勝之策略。就銀行科技的角度而言,本書述及的領域相當完整:包含互聯網造成消費者行為的演變、客服中心的整合與改善、提昇網路銀行效益、行動銀行科技、社群媒體(Social Media)的發展、資料雲(Data Cloud)、行動支付及電子錢等等。書中旁徵博引許多同業及異業案例,讀來饒富興味。

就金融行銷的角度而言,本書更指出不少發人深省的議題:既然「服務」是在激烈的產業競爭中脫穎而出的重要決勝關鍵,那麼,如何在無所不在的數位世界中提供令人「揪感心」的服務?如何有效傳達並強化客戶對我們的品牌認同?如何創造獨特的客戶使用經驗及提昇操作便利度?換句話說,若銀行在服務、品牌認同及使用經驗上任一環節落後,不僅將面臨同業威脅,更可能被新興進入者取代。

近年來沸沸揚揚的第三方支付及行動支付等議題即是明證。面對新興支付廠商例如支付寶、PayPal、Google Wallet等強勢競爭,銀行面臨清算手續費收入及部分活存的減少,未來隨行動技術日新月異,相關法規持續鬆綁,賦予銀行的保護傘減少,可預見在零售金融(Retail Banking)方面,銀行將面臨許多艱鉅的戰役。

電子金融的持續發展與升級是否意味著實體分行的末日?個人認為那倒未必,相反地,此時正是思考如何讓分行轉型、進化的最佳契機。銀行應該思考如何提供更多附加價值,讓客戶願意且樂意走進實體銀行裡。讀者可以試想:未來若有一天,客戶走進銀行再也不是為了存款轉帳,而是去喝下午茶、接受專業而親切的財務諮詢,或者是參加研討會、聽演講、參與社區活動聚會,銀行環境溫馨而舒服比在家還棒,誰會不願意來呢?

這是本對未來銀行經營具有啟發性的好書,書中或許觀點犀利(或許有人覺得過於新潮)、思維前瞻,所提及的科技也都非常先進,但其中心思想卻是非常傳統的「客戶導向」:銀行並非為科技而科技,不論是行動通訊、雲端(Cloud)、大數據(Big Data)或是社群網絡,都只是一種工具或文化潮流,最終目標五百多年來從未改變,都是為了抓住客戶的心。

台灣銀行產業競爭激烈,對資訊科技之敏感度與服務之重視從不落人後。敝院有幸引進本書中文版,並推介其前瞻觀點同饗讀者,期待能觸發更多的迴響與多維思考,啟動台灣銀行業轉骨提昇的大未來!

鄭貞茂 謹識

台灣金融研訓院院長

2013.09

(現任 金管會副主委)

序

譯者序:

我第一次聽到Brett King的演講是在2011年9月,環球銀行金融電信協會 (SWIFT) 的年會 (Sibos 2011),當時Brett受邀擔任大會最後壓軸的講者,他提到正在成立一家新銀行-MovenBank,宣稱將會藉助新興科技如:行動設備,社群網路及資料分析等,為該「銀行」的核心競爭力,不再需要傳統金融服務媒介如塑膠卡片,實體分行等。我當時第一個反應是「又來了」,在1996年網際網路開始起步時,我也曾經以Security First Network Bank (SFNB 當時號稱全世界第一間沒有分行的銀行,當時的口號是「from Brick to Click」) 為例,說過類似的話。而經過這麼多年的演進,分行與金融卡還是繼續存在,只是我們在電腦前多了一個「click」指令,網際網路成為分行之外的另一個重要的服務管道,但是沒有辦法取代分行的角色。但隨著這十年新興科技的演進,特別是人口結構與使用習慣的慢慢改變,分行與虛擬通路發展出各自新的定位及角色。因此當我聽說Brett要開銀行,就在網路上做了搜尋,發現他在2010年10月出版了Bank 2.0,閱讀後覺得是一本值得介紹給銀行業的書籍,2012年初即開始尋找出版社來合作出版中譯本,但是當時並未找到合適的出版社。Brett在2012年10月出版了Bank 3.0,看完後我更覺得還是值得再試一次出版中譯版,這次我找到了台灣金融研訓院,很高興台灣金融研訓院願意承擔出版的相關事宜,才使這本書的中譯版能夠誕生。

Bank 3.0是一本討論銀行客戶與銀行因互動方式的變化,對不同通路所帶來的衝擊,特別是網路加上移動設備所帶來的影響,就如同書的副標題,Why Banking is no longer somewhere you go but something you do。作者提醒銀行要更多的從客戶的角度去思考產品的價值,交付的方法,以及與客戶接觸的情境。書中的一些看法對於銀行來說可能是比較「激進」的觀點,雖不全然適用台灣的金融環境,但我認為對此一議題有興趣的人士,可以藉由這本書了解到不同的思維方法以及應用情境,進而發展出適合本地金融環境的新應用。

本書涵蓋了許多議題,各章的內容為:

第一章「超互連消費者的需求」點出科技演進造成消費者行為加速改變,並提醒銀行必須及時回應客戶行為的變遷。作者更預言,未來10年間,基本銀行帳戶將與銀行脫鉤,銀行若持續觀望和拖延變革,恐將淪為破壞性創新的受災戶。

第二章「絕佳客戶體驗的投資報酬率」指出,客戶體驗不僅侷限於分行,而應廣泛深入客戶與銀行品牌每一次的接觸、銀行所做的每一件事情中。為了改善客戶體驗,銀行必須精準掌握客戶的核心需求,並藉分析客戶的行為找出改善客戶體驗之道。

第三章「分行有救嗎?」強調銀行不再是一個「地方」,而是一種「行為」;客戶需要的不是實體營業據點,而是銀行的功能。當客戶可在網上取得更便捷和完善的服務時,光顧實體分行的必要性愈來愈低,屆時,分行不再享有利基,將走向逐步刪減與縮編的命運,而倖存者則將以迥異於傳統分行的面貌服務客戶。

第四章「開通服務和互動-客戶支援的生態體系」探討銀行必須從產品導向邁入客戶導向的服務模式,全面改造其面向客戶的組織和支援平台。其中一大關鍵在於改善其整合式客戶中心,以支援所有通路和客戶間的互動,讓每一次接觸都被妥善地處理和記錄,從而產生最佳的回應方式。

第五章「網路-營收為何依然難尋?」坦言多數銀行並不了解網際網路。作者強調,網路不僅是銀行撙節成本的功能性交易平台,更是最重要的營收來源。銀行對網路的重視絕不能亞於分行,否則只會把客戶拱手讓人。

第六章「行動銀行-已成大器,後勢更猛」指出,行動銀行已成主流,甚至將於2016年躋身多數消費者的首要通路。隨著行動技術日新月異,大型付款網路虎視眈眈地搶進金融服務,一場翻天覆地的產業變革正山雨欲來。銀行只剩下短短幾年可發展行動通路的服務力及銷售力,才能充分支援零售金融業務。

第七章「自助服務的演進」斷言,現金使用需求愈來愈低,行動設備和智慧卡正蠶食鯨吞自動櫃員機的版圖。自動櫃員機必須不斷調適以維繫價值,而應與行動科技結合、加強互動性和個人化,或朝向精簡型和全功能型機種兩股分流演進。儘管如此,待行動支付成為主流後,手機仍將取代自動櫃員機大部份的功能。

第八章「相信群眾,更勝相信品牌」說明社群媒體提供絕佳的機會讓銀行聆聽客戶的聲音、加深與客戶間的連結,並依據客戶回饋來強化品牌擁護度。但是,水能載舟亦能覆舟,銀行若忽略社群的聲音,或固守陳舊的品牌經營模式,只會被排山倒海的社群力量所淹沒。

第九章「與科技演進共存」檢視新科技加速普及而價格飛快下降的現況。科技已非例外,而是常態,企業必須不斷適應新科技才能永續經營。同樣的,在銀行3.0的時代中,科技也是銀行與客戶建立關係的不二法門。

第十章「資料雲裡新天地」進一步探究科技演變對消費者行為的影響。面臨海量資料的挑戰及客戶對即時互動的期待,銀行須更有智慧地處理和運用資訊。雲端及相關應用將有助於銀行跨越資訊藩籬,並與業界夥伴攜手創造多贏。

第十一章「互動式銀行業務-打造數位關係」闡述科技創造出行動化和社群化的消費大眾,也拉高了客戶對零售銀行服務的期待。以分行、自動櫃員機為主的傳統服務模式,已無法創造有價值的客戶體驗。銀行須克服惰性,朝向行動錢包、社群媒體和個人化數位行銷而努力,並善用科技打造絕佳互動關係。

第十二章「行動支付、電子錢及儲值」介紹行動支付的多種樣貌與產業現況。行動支付是不可小覷的支付工具,更已於過去十年間在亞洲多國內成為主流的支付方案。作者預言,隨著新型支付方案更形普及,零售銀行在支付領域上的角色將更為邊緣化。

第十三章「衝擊點-銀行服務與訊息情境化」直言,銀行行銷團隊仍以20世紀的思維應付21世紀「銀行3.0」世代的挑戰。作者認為,行銷人員需要注入新思維和發展新技能,把更多心力投注於行動搜尋、銷售歷程、數位行銷上,並致力在社群媒體創造品牌擁護者。

第十四章「邁向卓越銀行的康莊大道」重申銀行3.0的精髓在於改變,並言明新興商業模式和層出不窮的破壞因素正顛覆產業的遊戲規則,落後與守舊者只會被淘汰。作者亦列出銀行3.0轉型的確認清單與注意事項,以幫助銀行自我檢視並校準策略,更鼓勵業者善用科技、勇於創新與實驗,因為唯有深入客戶的生活、適時適地為其提供銀行的功能和用途,銀行才能在新世代中存活與致勝。

不過在翻譯的過程也碰到一些難題,原著的用詞遣字比較口語化,類似公開演講,不很嚴謹,卻容易閱讀,因此在翻譯過程我保持了作者原有的語調。另一個難題是作者舉了一些在歐美較為盛行案例及工具也發明了一些「名詞」,我盡最大努力來將其中的內容加以解釋希望讀者可以了解。

在這本書的出版及翻譯的過程中我獲得了許多的幫助,首先感謝台灣金融研訓院傳播出版中心願意出版中譯本,也謝謝IBM公司蕭俊傑先生及王佩芳小姐,王立恆先生以及施祖琪小姐在翻譯及校對過程所給予的大量協助,方能使這本中譯本能夠在很短的時間完成。

最後,為協助業界的朋友們瞭解最新金融數位政策及趨勢,2017年再刷版特別增附「金融科技(FinTech)的崛起與應用」一文,敬請各位先進參考指教。

孫一仕

現任 台新銀行資訊服務處處長

2017.02

目次

推薦序 I

譯者序 IV

PART 01:客戶行為的改變 1

第1章:「超互連」消費者的需求 2

心理衝擊 5

擴散效應 9

客戶行為改變的四個破壞性階段 14

消費金融的傾覆與去銀行化 (De-banked) 22

功能與服務是新的差異因素 29

重點提醒 31

第2章:絕佳客戶體驗的投資報酬率 32

通路各自為政、不相往來 35

組織架構 42

分行、線上服務和行動通路的論戰 49

打破惰性 58

重點提醒 68

PART 02:重新打造銀行 71

第3章:分行有救嗎? 72

「關鍵是銀行服務,不是銀行」(Always Banking, Never at a bankTM) 76

21世紀分行的核心功能 78

為促進互動的分行創新 86

客戶不再上分行怎麼辦? 103

現階段分行改造的可行方案 107

重點提醒 109

第4章:開通服務和互動-客戶支援的生態體系 110

改善支援的需求 110

SIRI、Lola、Skype和VoIP 119

當消費者想要成為客戶的時候 125

以客戶為中心的思維就代表組織的變革 129

即時回應變化的架構 144

結論:戰術性通路改善計畫 147

重點提醒 149

第5章:網路-營收為何依然難尋? 151

為何客戶沒有在線上多買些金融商品? 151

什麼東西會在線上熱銷? 156

螢幕 (網路/平板/行動設備) 優先 172

對現有客戶進行交叉銷售 175

改良今日的網際網路通路 181

重點提醒 183

第6章:行動銀行-已成大器,後勢更猛 184

有史以來銷路最好的設備 184

市場競爭態勢 192

非銀族「有銀化」 198

未來展望 205

重點提醒 211

第7章:自助服務的演進 213

銀行自助服務-話說從頭 213

自動櫃員機不只是吐鈔機嗎? 216

末來10年 230

結論 243

關鍵問題 245

第8章:相信群眾,更勝相信品牌 246

社群媒體 (Social Media) 崛起 246

社群媒體有何優勢? 252

你無法控制群衆 254

客戶擁護與影響-真正的投資報酬率 263

群眾外包 (Growdsourcing) —運用群眾的力量 275

結論:這一切代表什麼意義? 280

PART 03:前方的路:跨越通路 283

第9章:與科技演進共存 284

更快、更小、更聰明 291

對於企業整體的影響 302

重點提醒 307

第10章:資料雲裡新天地 309

海量資料 323

擴增實境 328

結論 332

第11章:互動式銀行業務-打造數位關係 333

客戶互動時代 333

參與對話 340

減低風險vs.投資報酬率 350

與被資訊淹沒的「生產性消費」(Prosumer) 互動 352

第12章:行動支付、電子錢及儲值 357

行動支付會成為主流嗎? 358

手機錢包 (Mobile Wallet) 的出現 367

誰會在錢包大戰中勝出? 371

虛擬貨幣 377

行動P2P支付 381

POS的演進 384

結論:行動支付,速度至上 390

第13章:衝擊點-銀行服務與訊息情境化 392

後繼無力、無以為繼、走入歷史 392

情境為王 396

當「推」(Push) 淪為「硬塞」(Shove) 時 402

「衝擊點」(point of impact) 銷售歷程 403

結論 408

第14章:邁向卓越銀行的康莊大道 410

Bank 3.0轉型的確認清單 410

確認事項 415

結語 422

詞彙表 426

PART 04:2017增附版 437

附錄|金融科技(FinTech)的崛起與應用(孫一仕) 438

專訪作者|誰能在手機做最多生意,將是未來最大銀行 (Brett King) 447

書摘/試閱

第1章 「超互連」消費者的需求

2011年,網路取代報紙和電視,成為美國Y世代年輕人的主要新聞來源。同樣也是2011年,一般人每天花在手機應用程式上的時間已超過電腦上網。美國約有25%的家庭幾乎或根本沒有使用金融服務,網路的家戶覆蓋率卻有76%,手機的普及率更是高達103%。亞洲有16億人沒有銀行戶頭,卻總共有26億支手機。

2011年6月,聯合國正式宣告,使用網路是基本人權。預計2016年時,全球將有一半以上的人擁有可上網的智慧型手機,而且,因為上網費率已包含在月租費中,上網形同免費。愈來愈多人上網是用手機而不是電腦。未來兩年間,平板電腦的銷售量也將打敗個人電腦。

現在,上網不僅是基本權利,還是日常生活中被視為理所當然、再簡單不過的一件事。光是上網還不夠,很多人同時擁有好幾台設備,手機、平板電腦、可上網的遊戲機、可串流內容的網路電視等等,族繁不及備載。我們正生活在一個「超互連」(hyperconnected)的世界。

我有三個小孩,現在才3歲、9歲和12歲,他們不曾經歷過沒有手機或網路的年代。他們永遠無法想像,一個無法隨時收發簡訊、沒有社群網站、多點觸控平板電腦和其他先進科技的世界是什麼模樣。在他們眼中,這些科技產品一點也不獨特、新穎、先進或「另類」,而是這個世界本該就有的東西-否則就落伍了。

2012年,臉書(Facebook)用戶堂堂邁入10億大關。不久之後,想找到沒有臉書的人恐怕會愈來愈困難。還記得以前有些老派人士聲稱從未用過提款機(ATM)、電子郵件或手機嗎?現在臉書也有同樣的反對聲浪。當然,臉書在用戶數突破10億後成長趨緩,用戶數也遠低於全球約20億的廣大網民人口,但這絕不代表臉書已經崩盤了吧?

事實上,網際網路、行動應用程式(app)、社群網站和過去20年間所誕生的各種創新產品早已不稀奇。倘若回到1999年它們剛面世時,或許還有點新鮮感,但對出生在2000年後的「九年級生」來說,卻是再平常不過的事情、只是日常生活的一部分罷了。

所以,如果你正為銀行規劃策略,想要快速或全面運用這些技術改善通路策略的話,別忘了:我們再也不可能回到那個沒有網路銀行、行動電話、社群媒體和多點觸控的世界。從今以後,這就是銀行運作的常態,毫無例外。從這點看來,銀行如果還頑強地延遲投資最基本的科技方案、而不盡早打下未來發展的立基點,實在不太明智。畢竟,該來的還是會來,這些技術又攸關未來營收和業績,真的應該及早抓緊機會。

有些人說,晚一點投資數位化技術沒什麼大不了。真是錯得離譜。懷疑論者只要看看近年每個被數位浪潮掀得翻天覆地的產業(出版、音樂、報紙等),就不難發現,想維持現狀或慢一點投資新科技的,就是最先被數位化巨浪壓垮的人。

一般消費者認為,能以這些新科技使用銀行服務是「應該」的,就像用ATM或到分行臨櫃辦事一樣理所當然。身為銀行業者,你別無選擇,非做不可。就像這本書之後會說明的一樣,如今銀行已經沒有權利選擇「何時」投資-如果你到現在還沒有大幅投資導入這些科技的話,你已經趕不上消費者的期待和消費模式的變化了,你只能等著被大浪沖倒。因為各種跡象都顯示,在不久的將來,銀行就會愈來愈像科技或資訊(IT)公司,而銀行業務則會像水、電、瓦斯一樣透過科技提供。

現代人平均每天花94分鐘使用app;一天中最多查看email和發簡訊100次。我們每月登入手機行動銀行20-30次、登入網銀7-10次,但一年從頭到尾根本去不了分行幾次。我們用網路和手機購物的頻率愈來愈高,就算人站在實體店面裡,也會用手機上網比價;亞馬遜(Amazon.com)正是看準消費者這樣的行為模式,才祭出高超的銷售策略來與美國零售商場百思買(Best Buy)競爭。對消費者來說,這些消費模式早已司空見慣,就是生活在21世紀的常態。

當個「時時連線」(always-on)或「超互連」的消費者也不容易。科技無孔不入,無論是為了快速回應老闆或客戶的要求,或是迫於網路成癮,許多人開始發現,想要擺脫隨時連線的設備和服務愈來愈困難。這種無時無刻得上網的衝動儼然已成為資訊時代的流行病。

資訊時代的客戶享有更多選擇、更多連結方式,以及更好、更快和更便捷的服務模式。抗拒科技投資不過是螳臂擋車。看看促成消費者行為改變的因素,或許能有更深的體認。

兩股力量正推動消費者行為改變:一是資訊時代和各項創新所帶來的「心理衝擊」,二是創新科技的「擴散效應」,兩種因素共同促成消費者行為典範的轉移(paradigm shift),致使金融機構重新思考與客戶互動和服務客戶的方式。消費者行為模式的改變又有四個「破壞(disruption)階段」,對銀行和金融機構而言都有長期的影響。

→心理衝擊

想要深入了解現代超互連消費者的心理因素,就得再複習一下一個研究人類行為動機最基礎、也最廣為運用的理論-馬斯洛(Abraham Maslow)的「需求層次理論」。馬斯洛研究了他那個年代的名人,包括愛因斯坦、珍‧亞當斯(Jane Addams,按:第一位贏得諾貝爾和平獎的美國女性)、羅斯福總統夫人(Eleanor Roosevelt)和佛德列克‧道格拉斯(Frederick Douglass,按:美國社會改革家)等,得出自我實現的幾個階層,從而歸納出正向動機和個人發展的理論。

科技日益發達,便利的服務和工具愈來愈多,我們可以更輕鬆地滿足自我實現需求,這也改變了我們在周遭環境中評估時間、設定預期標準和看待自我的方式。譬如,在新的溝通模式出現後,我們覺得一件事情明明打電話或上網就可以解決,如果還傻傻地用比較花時間的老方法處理的話,就等於在浪費寶貴的時間。這麼一來,使用時間的方法變聰明了,我們的自尊也提高了。再者,在沒有行員的協助下完成一筆交易,若交易過程順暢的話,我們也能從中得到傳統互動模式所沒有的主控感和成就感。讓我再舉幾個例子。

以1970年代的美國為例,假設我想買房子,需要向銀行貸款,就得開車到當地的銀行、和銀行經理約時間,還要做好心理準備面對銀行經理無情的審核。運氣好一點,銀行經理喜歡我、認識我家人、或這筆生意對銀行有策略意義,我或許能順利申請到房貸,但我對利率和手續費毫無置喙餘地,主導權完全掌握在銀行手裡。對我這個客戶來說,申辦房貸的過程充滿無力感,萬一遭拒絕申貸的話,恐怕還會更倍感無助。

那個時候的銀行覺得拒絕客戶沒什麼大不了,大可以直白地說:「你夠幸運的話,我們會考慮讓你成為客戶。」現在時代不同了,客戶不僅對與銀行的互動方式有更多主控權,也不必仰賴少數幾家銀行提供服務,換句話說,今日的客戶有主導權(empowered)。

2008年時,美國最大的房貸公司是國家金融服務公司(Countrywide),在2009年已被美國銀行(Bank of American)以41億美元收購。看到Countrywide,或許你想到的是這家公司在次貸危機中損失慘重,還有它遭到美國司法部(Department of Justice)調查的窘境,但不可否認的是,Countrywide曾經證明了複雜的房貸商品可以在網上銷售,完全不需要人際間面對面的互動。很多人常說,銀行一定要有分行才能賣房貸產品,這種論點顯然站不住腳。Countrywide賣給美國銀行時,其帳面上還有超過900萬筆的房貸是經由網路申請的。

線上申貸可不是首次購屋的年輕人特有的行為。專家指出,X世代(1964-1975年間出生的人)和戰後嬰兒潮世代(1946-1963年間出生者)才是最可能在網上搜尋房貸的族群。網路房貸商品可為申請人省下可觀的費用,ING集團在澳洲的網路貸款公司MyRate便聲稱,透過線上通路申貸,一個額度30萬澳幣、年限30年的貸款,最多可省下8萬澳幣。網路貸款方案供應商Mortgagebot於2010年發布研究指出,在線上完成申貸手續的貸款戶中,有88%的人年齡介於19到59歲。

澳洲谷歌財經網站(Google Finance Australia)的數據顯示,澳洲有88%的網友會先在網路上找尋貸款方案。從開始搜尋到選定心儀的行庫、與銀行聯繫前,通常得花上6到11個小時的時間做功課,而且,等到他們真正聯繋貸款行庫時,愈來愈多人選擇透過網路,而不是透過銀行分行或電話客服系統。除了澳洲外,美國和英國也有調查呈現出類似的結果。認為銀行一定得有分行才能賣房貸產品的看法,到頭來其實只是個迷思。事實上,今天多數人都是在網上挑選貸款商品,分行充其量僅是申貸過程裡的一個環節而已。

線上貸款如此風行,傳統的貸款行庫不用緊張,反倒該樂見其最賺錢的商品可透過低成本的數位通路提供給客戶。根據方才提過的Mortgagebot的研究,美國就有近半數的銀行經由網路受理至少25%的貸款申請,在所有透過第三方承貸機構(third-party underwriting engines)所申貸的案件中,亦有高達61%經由網路核貸。這就是今日主流的消費行為,既不新鮮,也不新潮,只是大眾市場現在運作的常態而已。

再回過頭看看,這些科技和多元商品選項對我個人心理層面的影響。我有主控權;如果放款銀行的商品不符合期待,我大可拍拍屁股走人。我不僅可以貨比多家,還因為取得商品訊息的管道很多,我掌握了更多資訊。由於每家銀行得更努力爭取我的青睞,所以我得到更多優惠;而且,因為提供服務的方法改善了、貸款銀行競爭加劇,壓縮了銀行的獲利空間,我還能比以前省更多錢。我不必再將就少數

身為一名消費者,這種環境對我有何影響?若和1970年代的消費者比又會如何?套用馬斯洛的需求層級理論,這些正面的改變有助於自我發展和提升自我觀感。與過去的消費者相比,我更有動力、自我感覺更良好,我更快樂,而且,我握有主導權。

長時間下來,我對金融機構的期待愈來愈高,到現在,我認為業者必須讓我享有過去我不曾擁有的主控權、效率和多重選擇。這些因素並非可有可無,而會左右我的消費意願。我會懲罰那些無法迎合我對彈性和主導權要求的金融機構-就是選擇不消費。

→擴散效應

科技和創新技術日漸普及是促成消費者行為改變的另一因素(後續章節還會進一步闡述)。20世紀初,汽車(1886年)、電力(1873)、廣播(1906)、電話和飛機(1903)等重大科技甫萌芽或發展,開啟了工業化與創新的新時代,當時全球領袖都說,這些技術將會帶來和平與繁榮發展的新時代。儘管如此,當時和19世紀一樣,不乏對新科技抱持懷疑態度的人:

「李佛斯特(Lee DeForest,按:眞空管發明人)在許多報紙以名譽保證言之鑿鑿地説,它(無線電)可跨越大西洋傳輸人類的聲音。基於這些荒唐又刻意誤導的言論,民眾被誤導…不疑有他買入他公司的股票…」

──一位美國檢察官以詐欺罪起訴李佛斯特透過郵寄銷售

其無線電話公司(Radio Telephone Company)的股票

當年,誕生於一地的新科技要花很長一段時間才能飄洋過海到另一地。量產技術一直到20世紀初才出現,因此,從工廠拿到成品再交到經銷商的過程遠比今日辛苦。大型連鎖零售業者和品牌尚未出現,零售銷售僅限於街頭巷口的小店或精華地段的名品店。這種種因素都限制了產品的銷路和普及。

及至1960年代晚期,在摩爾定律急起直追、微型化設計和電子風潮推波助瀾下,不斷挑動市場對新式電子設備的胃口。電視和平面廣告經常為消費者描繪出科幻小說似的未來,在短短幾十年內那些情境已經實現。當時科技和創新已緊緊抓住了大眾的想像。

IBM於1975年發明了史上第一台個人電腦(PC),雖然個人電腦直到幾年後才真正推出市面言全球頂多需要5台大型電腦相比,期間科技已有長足發展。譯註1

----------------------------------------

譯註l:IBM於1936年與哈佛大學教授哈沃德‧艾肯(Howard Aiken)合作,華生撥款一百萬美元生產第一台電機式的計算機。Harvard Mark I在1944年誕生。馬克一號(Mark I)當時的計算能力為,每秒可計算3次加法,每6秒可計算l次乘法,每12秒可計算l次二位數除法。由於無法預見積體電路的發展,以及身處二次大戰期間,可以理解湯瑪斯‧華生當時的看法。

蘋果電腦在1977年推出蘋果二號(Apple II),以市佔率計,這台電腦是有史以來最成功的大規模量產個人電腦,一直到1993年才停產。

在IBM PC和Apple II問世的10年內,DOS(磁碟作業系統)、滑鼠、鍵盤、硬碟和點矩陣(dot matrix;譯註:點矩陣印表機)紛紛成為一般人耳熟能詳的詞彙。微軟在1995年推出Windows 95作業系統時,桌上型電腦已風靡全球,使用者涵蓋全世界90%以上的人口,已開發國家內使用者的購買率已突破25%。1983年摩托羅拉(Motorola)揭櫫第一台商用手機後,又為日後更多新型革命性科技揭開序幕。

在1991年,網際網路浮上檯面並於1994年開放商業用途,1999年便攀上令人頭暈目眩的網路泡沫高峰。泡沫破裂後,網際網路的普及率卻有增無減,直到2006年左右其成長率才在已開發國家中減緩。事實證明,網路泡沫的破滅絕不等於網路或科技普及率的崩盤。

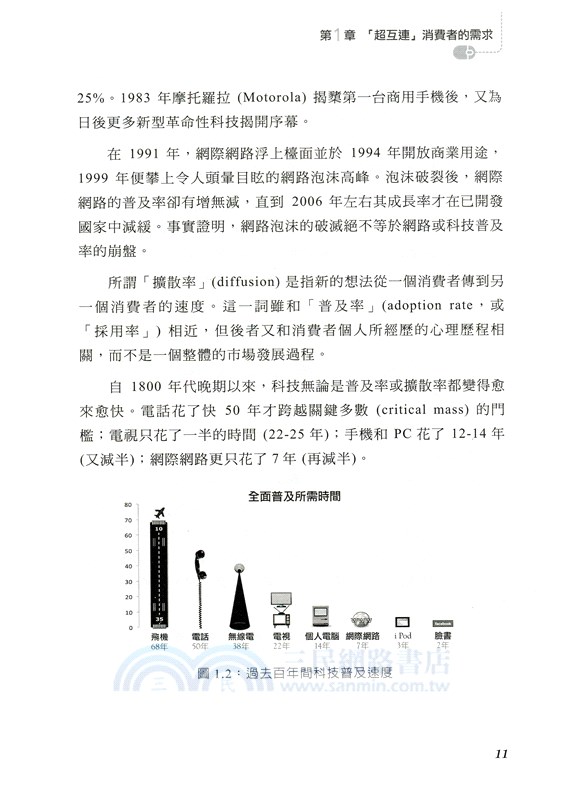

所謂「擴散率」(diffusion)是指新的想法從一個消費者傳到另一個消費者的速度。這一詞雖和「普及率」(adoption rate,或「採用率」)相近,但後者又和消費者個人所經歷的心理歷程相關,而不是一個整體的市場發展過程。

自1800年代晚期以來,科技無論是普及率或擴散率都變得愈來愈快。電話花了快50年才跨越關鍵多數(critical mass)的門檻;電視只花了一半的時間(22-25年);手機和PC花了12-14年(又減半);網際網路更只花了7年(再減半)。

時至今日,新產品從上市到普及只需幾個月,而不是好幾年,消費者一窩蜂採用iPad和臉書等新科技和方案的現象就是很好的例子。以蘋果來說,在2011年一年內所賣出之iOS裝置的數量,就已超過過去28年間該公司所有Mac電腦的累計銷量。

「這5,500萬台(iPad)的銷售量超出所有人的意料之外,包括我們自己在內。我們花了22年時間才賣出5,500萬台Mac電腦、花了5年才賣出2,200萬台iPod、3年才賣出這麼多台iPhone手機。所以,這個銷售數字,就像你說的,眞的不可思議…」

──蘋果執行長庫克(Tim Cook),2012年2月法説會

後來,蘋果2012年第一季的iPhone 4S的銷量,又打破之前12個月的總和。

隨著我們愈來愈習慣各種科技和創新技術,接納新科技產品所需要的時間也會愈來愈短,這又進一步鼓勵創新發明,因而對企業造成更多衝擊,業者被迫縮短觀望和適應的時間。

簡單來說,只要你推動創新、改善客戶體驗的速度比不上他們採用新科技的速度,你就會陷入極大劣勢,甚至可能因為中介機構和第三方業者積極創新搶巿而流失客源。老是用「我們是銀行」、「金融業被管得很嚴」或「系統及作業流程老舊無法配合」當作牛步創新的藉口已經行不通了。

主題書展

更多主題書展

更多書展本週66折

您曾經瀏覽過的商品

購物須知

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。